La reprise économique dans la zone euro se poursuit, mais demeure fragile. Des progrès significatifs ont été enregistrés ces dernières années: depuis 2015, le PIB de la zone euro a retrouvé son niveau d’avant la crise en termes réels et le chômage a reculé à son niveau le plus bas depuis 2010-11.

Selon les prévisions d’automne de la Commission, le PIB réel devrait croître de 1,7 % en 2016 et maintenir une dynamique largement similaire au cours de la période 2017-2018. Bien que ces perspectives soient conformes à la moyenne des économies industrialisées, les héritages persistants de la crise, conjugués à l’incertitude accrue à la suite du référendum britannique et des défis structurels, laissent la zone euro vulnérable aux chocs. La poursuite de l’expansion de la zone euro repose fortement sur la demande intérieure.

Une approche coordonnée des politiques macroéconomiques et des réformes structurelles doit prévaloir. La zone euro fait face au défi d’une reprise économique lente et fragile avec peu de marge d’action en termes de politique monétaire ou budgétaire. La croissance de la demande globale reste faible et l’inflation est bien en deçà de la cible, malgré des taux de politique monétaire peu élevés. Il y a un risque que les mesures standard du cycle sous-estiment le niveau de relâchement dans l’économie. Une action efficace pour briser ce cercle vicieux peut être offerte par une action coordonnée afin de mobiliser des ressources pour les investissements publics et privés et soutenir la reprise. Dans le cadre de l’accord global au sein du G20, les États membres de la zone euro sont invités à utiliser tous les instruments politiques – monétaires, budgétaires et structurels – individuellement et collectivement pour remédier aux séquelles de la crise financière et renforcer la croissance, l’investissement et la stabilité financière. La Banque centrale européenne (BCE) utilise largement ses outils de politique monétaire en recourant à une série de mesures non conventionnelles. Cependant, la politique monétaire ne peut pas supporter l’ensemble du fardeau de la reprise, et elle ne peut pas non plus traiter des questions propres à chaque pays.

En mars 2016, la BCE a abaissé son taux directeur à zéro. Cette mesure est tout à fait inhabituelle mais, depuis la crise de 2008, les difficultés sont telles dans de nombreux pays, notamment dans la zone euro, que de nouvelles mesures devaient être prises. Ainsi les banques centrales, notamment la Réserve fédérale américaine et la BCE, ont adopté des politiques monétaires non conventionnelles consistant à abreuver les systèmes financiers de liquidités.

Dans le même temps, les politiques budgétaires sont contraintes dans plusieurs États membres par un héritage de dettes élevées et de consolidation inachevée. La divergence entre les États membres reste prononcée. Afin d’assurer une contribution efficace de la politique budgétaire au policy-mix de la zone euro, il faut accorder plus d’attention à l’orientation globale de la politique budgétaire, à sa composition et à sa mise en œuvre dans différents États membres. Parallèlement, il est nécessaire de concevoir et de mettre en œuvre une stratégie d’ensemble, à l’échelle de la zone euro, pour faire face aux risques pour la viabilité du secteur bancaire. Il est également nécessaire de procéder à une nouvelle vague de réformes structurelles ambitieuses – favoriser la productivité et la croissance, assurer l’équité sociale et faciliter l’ajustement économique nécessaire au sein de la zone euro, réduisant ainsi le fardeau des politiques monétaire et budgétaire.

Les principaux défis à surmonter sont les suivants:

- Libérer la croissance potentielle, lutter contre le chômage élevé et augmenter la résilience. Les réformes structurelles qui créent des institutions nationales et des structures économiques plus fortes et plus efficaces, à l’appui de la productivité, de l’emploi et de la convergence, jouent un rôle clé dans le bon fonctionnement de l’UEM. La mise en œuvre de réformes structurelles libérerait des opportunités, augmenterait le potentiel de croissance et soutiendrait la politique monétaire en facilitant sa transmission à l’économie. Les priorités de ces réformes consistent à assurer un environnement institutionnel et un climat des affaires plus propices, à achever le marché unique, à éliminer les obstacles et à créer des opportunités d’investissement. Des politiques du marché du travail bien conçues, bien intégrées à des systèmes de protection sociale adéquats pour faciliter les transitions harmonieuses des emplois, peuvent favoriser la réintégration du marché du travail et promouvoir l’équité sociale. La réduction des impôts sur le travail peut favoriser la création d’emplois. Les États membres qui ont mis en œuvre de telles réformes sont plus résistants avec une amélioration de l’emploi et des performances sociales.

- Faire face aux surendettements publics et privés et aux faiblesses des investissements. Certains États membres, notamment ceux qui sont le plus durement touchés par la crise, trouvent leur capacité de soutenir une demande limitée par de grands désendettements publics et / ou privés et des niveaux élevés de créances douteuses, alors que les investissements restent affaiblis. Ces États membres doivent stimuler l’investissement par la poursuite de réformes plus favorables à la croissance, y compris la suppression des obstacles à la concurrence et à l’investissement et par la définition de politiques à moyen terme dans un certain nombre de secteurs pour assurer la sécurité des investisseurs. Dans le même temps, ils doivent assurer un désendettement ordonné dans le secteur privé grâce à l’élimination ou à l’annulation de dettes privées non viables, afin que les capitaux puissent réaffecter plus rapidement et efficacement.

- Assurer le rééquilibrage externe et interne de la balance des paiements courants de la zone euro. L’excédent de la balance des paiements courants de la zone euro est alimenté par des effets positifs sur les échanges résultant de la chute des prix du pétrole et des baisses récentes de la valeur extérieure de l’euro, mais résulte largement de la faiblesse de la demande intérieure et d’un excès d’épargne par rapport aux investissements. Si, dans certains États membres, des déficits externes antérieurs ont été corrigés, de grands excédents continuent à s’accumuler dans les États membres sans des besoins significatifs de désendettement. Les États membres déficitaires ou dotés d’un important stock de dette extérieure auraient intérêt à accroître leur productivité et leur compétitivité pour soutenir le désendettement de la dette accumulée et pour assurer l’amélioration continue des positions courantes. Les États membres excédentaires, surtout lorsqu’ils jouissent déjà d’une forte position extérieure nette, doivent encore procéder à un ajustement supplémentaire pour renforcer la demande intérieure, notamment en encourageant davantage les investissements et en favorisant une utilisation plus efficace d’une épargne excessive.

- Assurer une orientation budgétaire appropriée pour l’ensemble de la zone euro. En tenant compte de l’orientation de la politique monétaire actuelle, il est nécessaire que la politique budgétaire renforce la reprise économique et l’investissement pour assurer une combinaison cohérente des politiques économiques . Il est tout aussi essentiel que l’approche globale de la zone euro soit différenciée en fonction de la situation de chaque État membre en termes de durabilité et de stabilisation (au regard, notamment, du respect des exigences du pacte de stabilité et de croissance) tout en tenant compte des retombées au sein de tous les États membres de la zone euro.

- Amélioration de la composition et de la gouvernance des finances publiques. Une utilisation plus active des revues des dépenses, des structures fiscales plus efficaces et plus efficientes et des administrations efficaces des dépenses et des recettes sont essentielles pour la zone euro où des politiques budgétaires saines, justes et favorables à la croissance sont d’intérêt commun. De même, des cadres fiscaux nationaux efficaces sont nécessaires pour renforcer la crédibilité des politiques des États membres. Des efforts restent nécessaires pour améliorer la composition des dépenses publiques et des recettes afin de maximiser leur impact sur la croissance, tout en réduisant la charge pesant sur le secteur privé.

Une utilisation plus active des revue des dépenses est particulièrement pertinente pour la zone euro où des politiques budgétaires saines sont une question d’intérêt commun. Les revue des dépenses sont largement reconnus comme un outil utile pour améliorer la qualité des finances publiques; Elles peuvent être utilisées pour réaliser des économies et favoriser la qualité des services publics. Un certain nombre de facteurs semblent particulièrement importants pour que les revue de dépenses puissent donner les meilleurs résultats: (i) un engagement politique soutenu à un niveau national élevé tout au long du projet ; (ii) une conception et une mise en œuvre fondées sur les meilleures pratiques, y compris un mandat stratégique clair ; (iii) des progrès et des résultats régulièrement suivis et communiqués au public ; Et (iv) la cohérence avec la planification budgétaire annuelle et pluriannuelle.

- Briser la « corrélation entre risque bancaire et risque souverain » [1] et compléter l’Union des marchés financiers (CMU). Alors que la résilience globale du secteur bancaire de la zone euro a augmenté depuis la crise, la pression sur les banques a monté en raison d’un certain nombre de facteurs, tels que des niveaux élevés de prêts improductifs, des modèles commerciaux insuffisants et la surcapacité dans certains États membres, ceci engendrant une faible rentabilité et des risques de viabilité. Le recours relativement élevé aux banques pour financer l’économie de la zone euro la rend plus vulnérable en temps de crise et peut aggraver une crise économique. En outre, les procédures d’insolvabilité ne permettent pas de maximiser les perspectives de recouvrement d’avoirs, de retarder la restructuration de la dette et d’entraver la volonté des prêteurs de fournir des financements aux entreprises, de réduire le crédit à l’économie et aux investissements. Les initiatives les plus importantes de la CMU sont celles qui permettront d’élargir les sources de financement et de renforcer le rôle des marchés des capitaux (actions et obligations). En outre, la mise en œuvre rapide d’outils pour traiter la dette héritée et le niveau élevé de créances douteuses est nécessaire.

- Achever l’union bancaire. Il reste à mettre en place un système de garantie des dépôts bancaires (SEGD) à l’échelle de la zone euro (EDIS selon l’acronyme anglais) et un dispositif de blocage commun pour le Fonds de résolution unique. Outre les

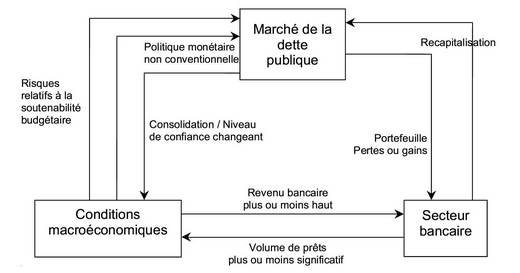

Principaux liens entre les conditions macroéconomiques, le secteur bancaire et le marché de la dette publique (les flèches indiquent les canaux par lesquels des modifications de conditions dans l’un des domaines affectent les deux autres).

autres mesures de réduction des risques dans le secteur bancaire proposées par la Commission en novembre, le SEGD renforcerait la stabilité financière, affaiblirait le lien entre les banques et les finances publiques des États membres et renforcerait la confiance des déposants. L’assouplissement budgétaire commun pour le Fonds de résolution unique soutiendrait la crédibilité de la résolution face aux grands chocs en veillant à ce qu’un financement adéquat soit crédible pour résoudre les banques les plus affectées de la manière la plus efficace possible.

- Compléter l’architecture de l’Union économique et monétaire européenne. Au cours de l’année écoulée, des progrès ont été accomplis vis à vis des initiatives présentées dans le rapport des cinq présidents [2] sur l’achèvement de l’UEM en Europe, comme le rôle accru de la dimension de la zone euro dans le semestre européen, la recommandation sur les conseils nationaux de productivité et l’établissement du Conseil Fiscal Européen au sein de la Commission. Des travaux sont également en cours pour améliorer la transparence et réduire la complexité des règles budgétaires. Néanmoins, l’accord sur d’autres initiatives d’une importance cruciale pour l’UEM, comme le système de garantie des dépôts bancaires proposé par la Commission en novembre 2015, fait toujours défaut. De plus, des défis plus vastes doivent être relevés à la lumière du rapport des cinq présidents. La Commission a annoncé son intention de présenter en mars 2017 un Livre blanc sur l’avenir de l’Europe, qui comprendra également l’avenir de l’UEM. S’accorder sur une voie opérationnelle exige un sens partagé d’appropriation et un sens commun entre tous les États membres et les institutions de l’UE de la zone euro, ainsi qu’entre les États membres non membres de la zone euro, car une UEM forte aidera à relever les défis de l’UE, et aura également un impact positif sur les États membres non membres de la zone euro.

[1] La crise de la zone euro illustre comment la « corrélation entre risque bancaire et risque souverain » se compose de deux boucles de rétroaction distinctes, mais qui se renforcent mutuellement: une «boucle de sauvetage» et une «boucle de l’économie réelle». Premièrement, la détérioration de la solvabilité souveraine a réduit la valeur marchande des avoirs de dette souveraine nationale détenus par les banques. Cela a réduit leur solvabilité perçue, ce qui a augmenté les chances que les banques doivent être renflouées par leur gouvernement, et ainsi augmenter encore la détresse souveraine, engendrant une « boucle de sauvetage ». Deuxièmement, lorsque les banques en difficulté ont réduit leurs prêts, elles ont déclenché une baisse de l’activité économique et des recettes fiscales, ce qui a également contribué à affaiblir la solvabilité des gouvernements dans ces pays, déclenchant une « boucle de l’économie réelle ».

Il y a trois ingrédients à ces boucles de rétroaction. Tout d’abord, le biais résidentiel des portefeuilles de la dette souveraine des banques, qui fait dépendre leurs capitaux propres et leur solvabilité des fluctuations de la solvabilité et de la valeur de marché de la dette de leur propre gouvernement. Deuxièmement, l’incapacité des gouvernements à s’engager ex-ante à ne pas renflouer les banques nationales, puisque le sauvetage est optimal une fois que les banques sont en difficulté. Troisièmement, la libre mobilité des capitaux, qui garantit que les perceptions des investisseurs internationaux sur la solvabilité future de l’État – que les fondamentaux fiscaux justifient ou non – sont incorporées dans la valeur marchande de la dette publique intérieure. Pour briser ces boucles, la politique doit supprimer au moins un de ces trois ingrédients. Jusqu’à présent, le contrôle des capitaux est le seul remède politique adopté en réponse à ces boucles de rétroaction.

[2] Ce rapport a été préparé par le président de la Commission européenne, en étroite coopération avec le président du sommet de la zone euro, le président de l’Eurogroupe, le président de la Banque centrale européenne et le président du Parlement européen.

Pour en savoir davantage (en anglais) :

One Comment

Tristes stratèges européens – SJFu

[…] La reprise économique dans la zone euro demeure fragile. […]